In diesem Artikel

Der Liquiditätsplan ist nicht nur für Startups von grosser Bedeutung, die ihre Investitionen im Einklang mit ihren finanziellen Möglichkeiten planen müssen, sondern auch für bereits etablierte Unternehmen, um das Gleichgewicht langfristig aufrechtzuerhalten.

Eine sorgfältige Analyse der Cashflows stellt sicher, dass stets genügend liquide Mittel zur Verfügung stehen, um finanzielle Verpflichtungen wie Gehälter, Lieferantenrechnungen, Steuern und andere Betriebsausgaben zu decken. Ein Liquiditätsplan ist aus mehreren Gründen nützlich:

- Strategische Planung: Er liefert entscheidende Informationen für die strategische Planung und Entscheidungsfindung, sodass das Unternehmen Investitions- und Wachstumschancen rechtzeitig nutzen kann.

- Betriebliche Nachhaltigkeit: Er sorgt dafür, dass das Unternehmen jederzeit über ausreichende Mittel verfügt, um ohne Unterbrechung zu operieren.

- Vermeidung von Liquiditätsengpässen: Er hilft, finanzielle Notlagen zu vermeiden, in denen das Unternehmen seinen finanziellen Verpflichtungen nicht nachkommen kann, und verhindert so Insolvenz oder Zahlungsausfälle.

- Optimierung der Finanzierungskosten: Eine effiziente Finanzplanung reduziert Finanzierungskosten und verbessert die Rendite der verfügbaren Mittel.

- Verbesserung der Geschäftsbeziehungen: Eine effektive Liquiditätsplanung stärkt das Vertrauen von Investoren, Lieferanten, Mitarbeitern und anderen Stakeholdern in das Unternehmen.

Wie erstellt man einen Liquiditätsplan?

Um einen Liquiditätsplan zu erstellen, müssen verschiedene historische Daten und Dokumente analysiert werden.

Datensammlung

Zunächst sollten relevante Dokumente gesammelt werden, um mit der Planung zu beginnen:

- Bankkontoauszüge: Überprüfung der letzten Transaktionen und Kontostände von Bank-, Post- und Kreditkartenkonten.

- Forderungen und Verbindlichkeiten: Analyse der ausstehenden Forderungen und Verbindlichkeiten des Unternehmens.

- Aktuelle Bilanz: Erstellung einer aktuellen Bilanz, um eine umfassende Übersicht über die Finanzlage zu erhalten.

- Vergangene Bilanzen und Periodenberichte: Analyse historischer Daten, insbesondere der Umsätze, zur besseren Einschätzung zukünftiger Entwicklungen.

Banana Buchhaltung Plus bietet innovative Funktionen zur Erstellung des Liquiditätsplans. Der Plan basiert auf derselben Kontenstruktur wie die Buchhaltung und ist vollständig in die Buchhaltungsdatei integriert - ohne die Notwendigkeit separater Tabellenkalkulationen.

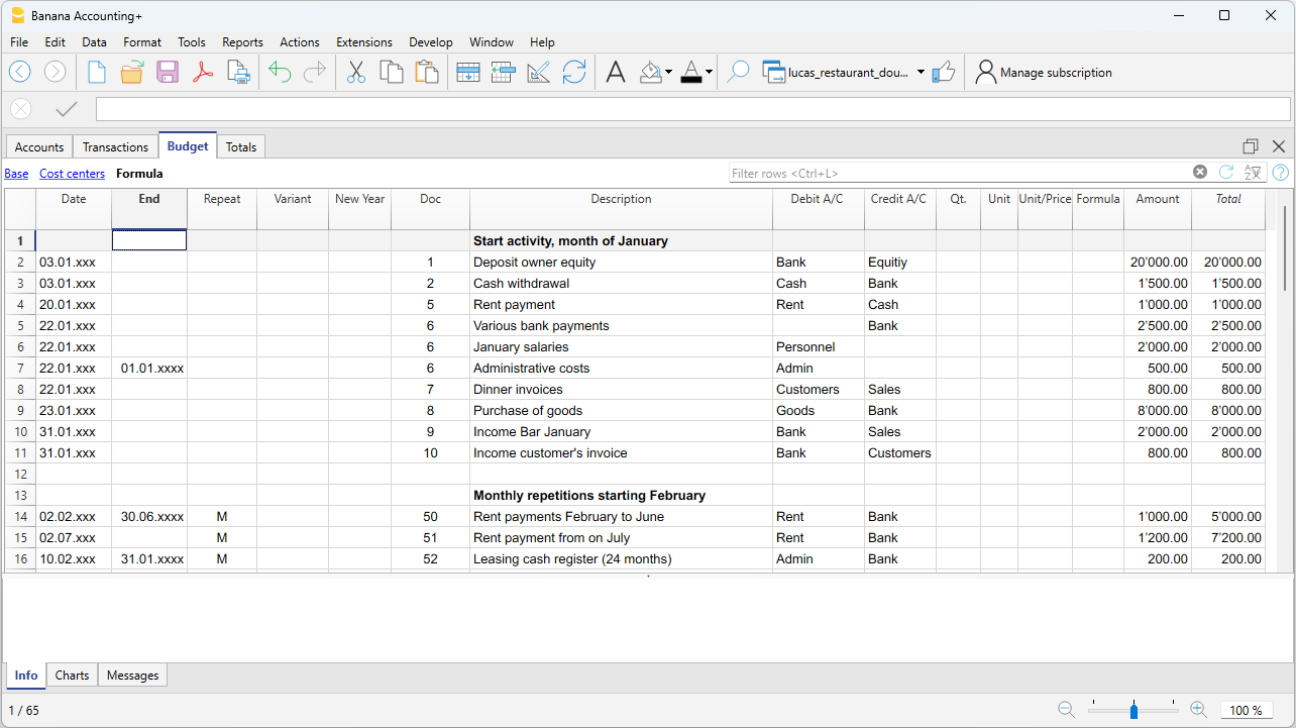

Die Projektionen für die Liquidität werden in der Budget-Tabelle als reguläre Buchungen erfasst. Dabei werden die Spalten Soll, Haben, Betrag sowie gegebenenfalls MWST-Codes, Kostenstellen und Segmente genutzt.

Schätzung von Einnahmen und Ausgaben

Bei der Planung von Kosten und Erträgen ist es ratsam, konservativ zu kalkulieren. Daher sollte man Kosten nicht unterschätzen und die Erträge nicht überschätzen und unvorhergesehene Ausgaben einkalkulieren, um Liquiditätsengpässe zu vermeiden. Es ist auch sinnvoll, Strategien zu entwickeln, um unnötige Kosten zu reduzieren und Einnahmequellen zu optimieren.

Zukünftige Ausgaben

Erfassen Sie zukünftige Kosten aufgrund historischer Daten und berücksichtigen Sie mögliche aussergewöhnliche Ausgaben:

- Betriebskosten: Regelmässige Ausgaben wie Gehälter, Mieten, Nebenkosten und Produktionskosten.

- Verbindlichkeiten und Zahlungen: Geplante Zahlungen an Lieferanten und Tilgungen von Krediten.

- Weitere Ausgaben: Steuern, ausserordentliche Wartungsarbeiten oder Investitionen.

Zukünftige Einnahmen

Erfassen Sie die Planung für zukünftige Einnahmen:

- Umsätze: Basierend auf den Verkaufszahlen des Vorjahres für den gleichen Zeitraum, Markttrends und Marketingstrategien. Falls keine genauen Daten verfügbar sind, können historische Daten der letzten Jahre als Grundlage dienen.

- Weitere Einnahmen: Zusätzliche Einnahmequellen wie z. B. Zinsen aus Investitionen oder Krediten.

Nachfolgend ein Beispiel für die Budget-Tabelle. Eine Erläuterung der Spalten finden Sie auf der Seite Spalten der Budget-Tabelle.

Liquiditätsplan aus der Bilanz

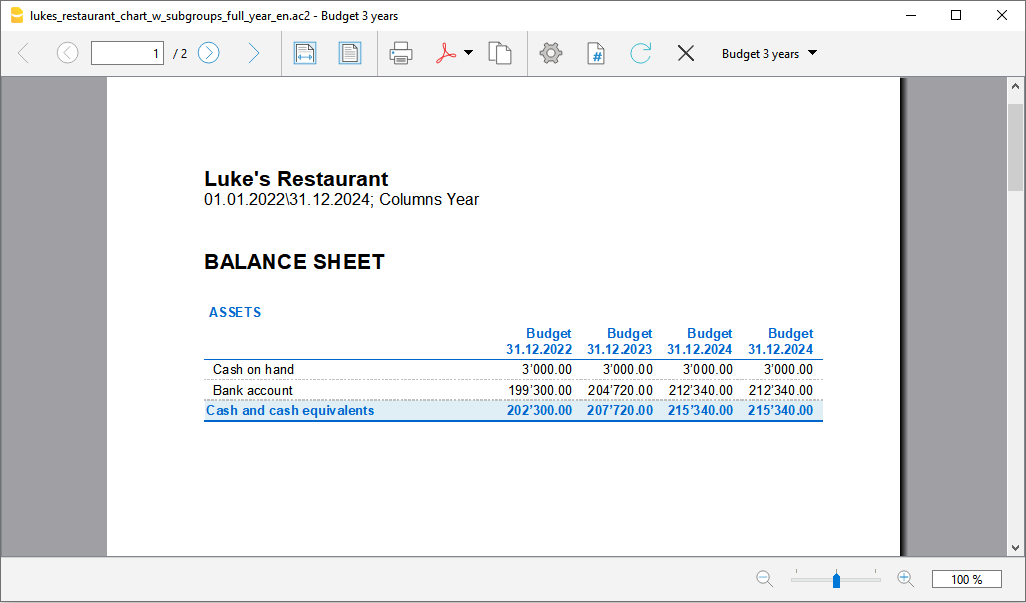

Mit dem Befehl Formatierte Bilanz nach Gruppen können Sie den prognostizierten Finanzbericht aufrufen.

- Aktivieren Sie in den Sektionen die Anzeige des Budgets für die Bilanz (Aktiven und Passiven).

Es können sowohl die aktuellen (buchhalterischen) Werte als auch die Budgetwerte gemeinsam oder separat dargestellt werden. - Zeitraum festlegen.

Wenn ein Zeitraum angegeben wird, der über den buchhalterischen hinausgeht, erstellt das Programm automatisch mehrjährige Projektionen. - Geben Sie die gewünschte Unterteilung nach Zeitraum an.

- In den Optionen Zeilen können Konten ausgeschlossen und nur die Gruppen angezeigt werden.

- Wenn die vorgenommenen Einstellungen auch in Zukunft verwendet werden sollen, wird empfohlen, eine Anpassung zu erstellen.

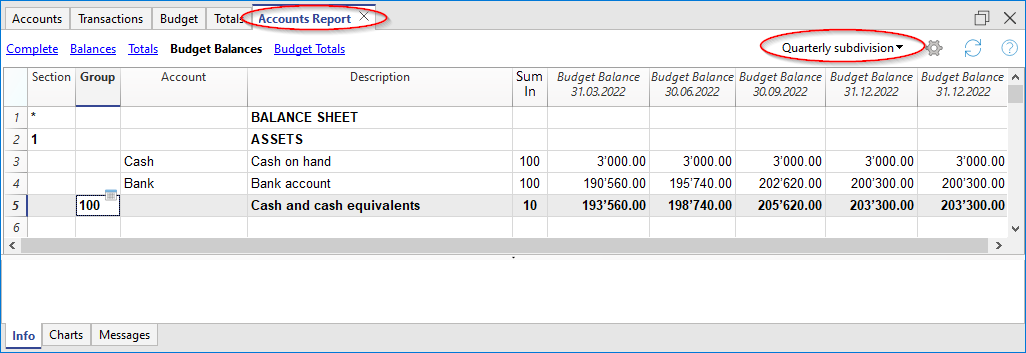

Liquiditätsplan-Report aus der Kontentabelle

Der buchhalterische Bericht ähnelt der formatierten Bilanz nach Gruppen, mit dem Unterschied, dass die Daten in Spalten angezeigt werden, wie sie in der Konten-Tabelle dargestellt sind.

Dieser Report kann genutzt werden, um eine sofortige Übersicht über die Entwicklung der Liquiditätskonten zu erhalten.