In diesem Artikel

Die MWST/USt mit der Umkehr der Steuerschuld verrechnen

Normalerweise wird die Mehrwertsteuer dem Verkäufer der Waren in Rechnung gestellt. Als Reverse Charge oder Umkehr der Steuerschuld bezeichnet man die Belastung des Käufers mit der Umsatzsteuer.

Die Reverse Charge wird vor allem beim Kauf von Waren oder Dienstleistungen im Ausland verwendet, die nicht am Zoll versteuert wurden. In diesen Fällen ist der exportierende Verkäufer von der Anwendung der Mehrwertsteuer befreit, während der importierende Käufer sie berechnen und eventuell abziehen muss. Neben dem Einkauf im Ausland gibt es noch weitere Fälle, in denen die Umkehr der Steuerschuld in Betracht kommt, wobei jedes Land in seiner Steuergesetzgebung unterschiedliche Fälle vorsieht.

Bei der Erfassung der Umsatzsteuer mit der Umkehr der Steuerschuld:

- Der Geschäftsvorgang muss umsatzsteuerpflichtig sein, so dass er zu einer Umsatzsteuerschuld führt

- Wenn die Umsatzsteuer abzugsfähig ist, muss auch der abzugsfähige Teil der Umsatzsteuer erfasst werden

Software-Voraussetzungen

In der Version Banana Buchhaltung Plus besteht die Möglichkeit, die der Umkehrung der Steuerschuld (Reverse Charge) unterliegende Operation, sowohl die Unterwerfung als auch die Rückerstattung der MWST/USt, in einer einzigen Zeile zu verbuchen.

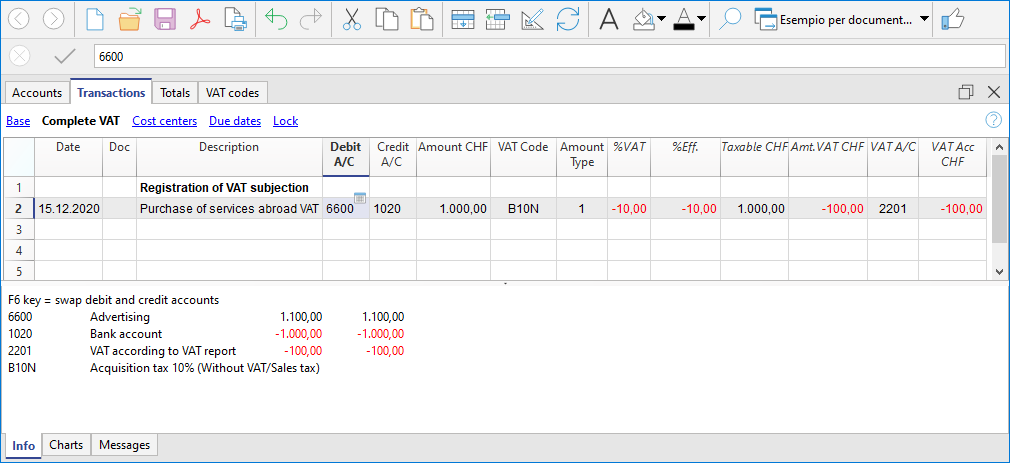

Reverse Charge nur mit Mehrwertsteuerpflicht

Wenn Sie die Operation beim Kauf von Waren oder Dienstleistungen der Umsatzsteuer unterwerfen müssen, aber nicht die Möglichkeit haben, die Umsatzsteuer abzuziehen:

- Geben Sie bei der Buchung den fälligen MWST/USt-Code an, der dem Fall angemessen ist

Die Reverse Charge ohne Abzug wird im Allgemeinen verwendet, wenn Sie von einer Pauschalregelung profitieren oder wenn die Art der Ausgabe nicht als abzugsfähig gilt.

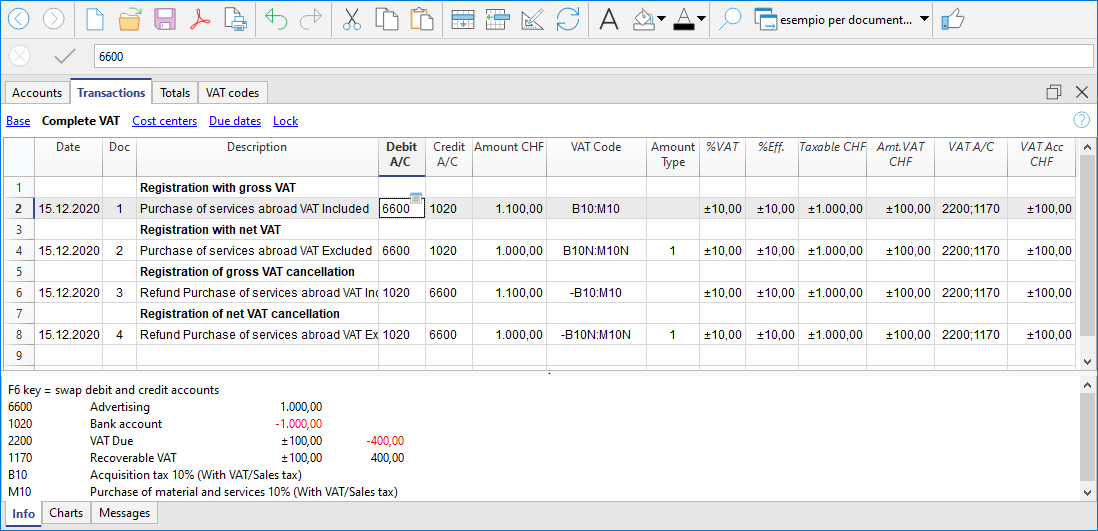

Reverse Charge mit Mehrwertsteuerpflicht und Vorsteuerabzug

Wenn der Betrag der fälligen MWST/USt gleich dem Betrag der abzugsfähigen MWST/USt ist, können Sie die Reverse Charge in einer einzigen Zeile erfassen, indem Sie gleichzeitig den Code für die fällige MWST/USt und den Code für die abzugsfähige MWST/USt eingeben.

- Es werden die vordefinierten MWST/USt-Codes verwendet und man muss die MWST/USt-Tabelle nicht bearbeiten

- Fügen Sie in der Zeile der Bewegung mit Reverse-Charge-Mehrwertsteuer in der Spalte MWST/USt-Code die beiden vordefinierten MWST/USt-Codes ein, getrennt durch das Zeichen ":" zwei Punkte

- Die beiden MWST/USt-Codes müssen komplementär sein, damit das Ergebnis kompensiert wird.

- Einer der beiden Codes muss mit fälliger und der andere mit zurückgewinnbarer MWST/USt eingestellt werden

- Der Mehrwertsteuersatz und alle anderen Berechnungsparameter müssen gleich sein

- Wenn die MWST/USt-Codes nicht die gleichen Parameter haben, wird ein Fehler angezeigt

- Die Reihenfolge der Codes ist nicht relevant, Sie können den einen oder den anderen zuerst setzen

- Wenn es sich um eine Umbuchung handelt, muss dem ersten MWST/USt-Code das Minuszeichen "-" vorangestellt werden

Die Umbuchung wird verwendet, um eine fehlerhaft erfasste Transaktion zu stornieren. In diesem Fall wird unter Berücksichtigung der gleichen Elemente gebucht, aber indem man die Buchung umkehrt:- Der fällige MWST/USt-Code wird als zurückzahlbar erfasst.

- Der rückforderbare MWST/USt-Code wird als fällig erfasst.

- In den Spalten für die Mehrwertsteuer wird den Beträgen ein "+/-"-Zeichen vorangestellt, was bedeutet, dass sich die Beträge für Mehrwertsteuerzwecke kompensieren

- Im Kontoauszug und in der MWST/USt-Zusammenfassung gibt es separate Bewegungen für Soll und Haben.

Beispiel für Reverse-Charge-Buchungen

Im Folgenden finden Sie einige Beispiele für Reverse-Charge-Vorgänge mit fälliger und rückforderbarer MWST/USt:

- Vorgänge mit Mehrwertsteuerpflicht und MWST/USt-Abzug

- Umbuchungen (Cancellation), bei denen den MWST/USt-Codes ein '-'-Zeichen vorangestellt ist.

Die Beispiele, die im Bild unten gezeigt werden, dienen nur als Richtlinie. Diese Codes müssen entsprechend den Steuersätzen Ihres Landes angepasst werden. Weitere Informationen: Anwendung der Reverse-Charge-Regelung in der Schweiz.

Reverse Charge mit Konto in Fremdwährung

Wenn die Rechnung mit anderen Währungen als der Buchhaltungswährung und der Rechnungswährung ist, muss die Buchung auf zwei Zeilen erfolgen. So vorgehen:

- Auf der ersten Zeile verbuchen Sie die Rechnung in ausländischer Währung

- Auf der zweiten Zeile müssen Sie bei Mehrwertsteuerpflicht die geschuldete Mehrwertsteuer (Vorsteuer) und den Vorsteuerabzug mit dem in der Rechnungswährung berechneten Betrag ausgewiesen.

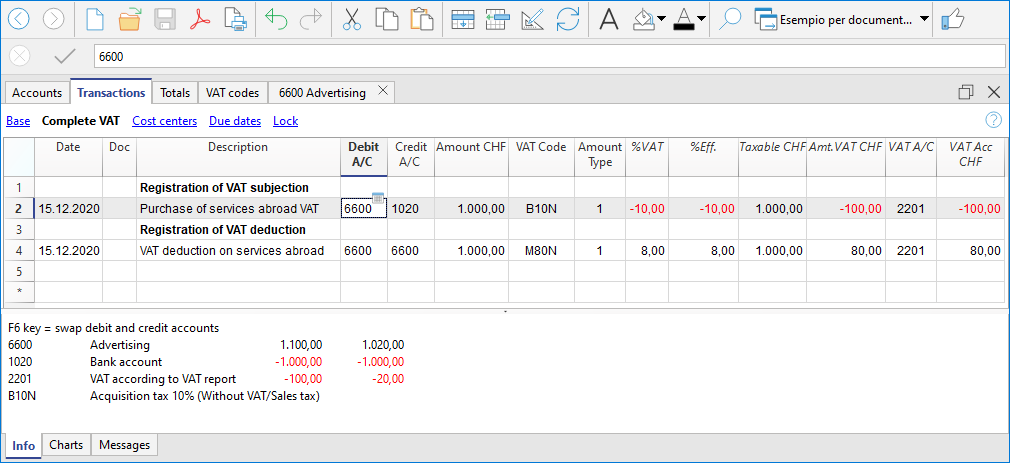

Reverse Charge mit unterschiedlichen Steuersätzen

Wenn die geschuldete und die rückerstattbare MWST/USt verschiedene Steuersätze haben, oder die MWST/USt teilweise abziehbar ist, muss man auf mehreren Zeilen buchen:

- In einer Zeile geben Sie den fälligen MWST/USt-Code ein (MWST/USt-pflichtig)

- Auf einer anderen Zeile geben Sie den rückerstattbaren MWST/USt-Code ein.

Reverse Charge MWST/USt nach Saldo- oder Pauschalsteuersätze-Methode (CH) abgerechnet

In diesem Fall ist es nicht möglich, den Vorsteuerabzug zu buchen, da bei Einkäufen keine Mehrwertsteuerrückerstattung möglich ist. Die Steuerschuld muss jedoch erfasst werden.